23 Sự kiện Tiền mã hóa Nổi bật của năm 2023

23 Sự kiện Tiền mã hóa Nổi bật của năm 2023

2023 tiếp tục chứng kiến một năm lắm thăng trầm của thị trường tiền mã hóa. Mùa đông crypto kéo dài kéo theo nhiều hệ lụy như các công ty cắt giảm nhân sự, thu hẹp hoạt động hoặc thậm chí là đóng cửa. Cùng với đó là hàng loạt sự kiện vĩ mô trên thế giới có tác động không nhỏ lên thị trường.

Năm nay cũng chứng kiến những cú “va chạm” vô cùng căng thẳng giữa tiền mã hóa và khuôn khổ pháp lý ở các quốc gia. Cựu CEO FTX Sam Bankman-Fried bị tuyên có tội với tất cả tội danh hay Binance buộc phải đóng phạt để khép lại vụ kiện với Bộ Tư pháp Mỹ có thể xem là những case study điển hình của ngành.

Bản thân thị trường tiền mã hóa với tuổi đời mới hơn 10 năm chưa đủ để xây dựng được một nền móng vững chãi. Vì vậy, năm qua chứng kiến hàng loạt drama giữa các công ty trong ngành, giữa từng phân mảng thị trường. Và càng nghiêm trọng hơn, tranh cãi về lý tưởng và tầm nhìn.

1. Bộ ba drama DCG - Genesis - Gemini

Digital Currency Group (DCG) và công ty con là Genesis Lending bị cuốn vào vòng xoáy khủng hoảng gây ra bởi sự sụp đổ của sàn FTX vào giữa tháng 11/2022.

Genesis là đơn vị bị ảnh hưởng trực tiếp và đã phải chặn rút tiền của khách hàng, lớn nhất trong đó là sàn Gemini với khoản tiền 900 triệu USD bị kẹt. Tiếp đó ít ngày, đến lượt công ty mẹ là DCG cũng bị đồn là liên đới thông qua các khoản vay giữa nó với chính Genesis.

Gemini cùng hai nhà sáng lập Cameron và Tyler Winklevoss thì bị khách hàng kiện tập thể vì không thể rút tiền. Tức nước vỡ bờ, đến tối ngày 02/01, đích thân CEO Gemini ra “tối hậu thư” cho DCG và Genesis yêu cầu giải quyết dứt điểm vụ việc.

Chỉ sau đó vài ngày, truyền thông và mạng xã hội tiếp tục có những cáo buộc về việc không minh bạch tài chính giữa DCG và Genesis, làm danh tiếng của các công ty này tụt dốc không phanh và dẫn đến FUD lan truyền khắp thị trường.

Trước áp lực quá lớn từ dư luận, CEO Barry Silbert của DCG cuối cùng đã lên tiếng xác nhận sự tồn tại của khoản cam kết cho vay 1,1 tỷ USD được DCG cam kết cho Genesis nhằm khắc phục khoản lỗ có giá trị tương đương mà Genesis phải hứng chịu khi quỹ đầu tư Three Arrows Capital phá sản.

Nhưng đến cuối cùng mọi nỗ lực cứu vãn đều không có tác dụng, Genesis chính thức nộp đơn xin phá sản theo Chương 11 vào ngày 20/01/2023. Khoản nợ với chỉ riêng 50 chủ nợ lớn nhất lên đến 3,5 tỷ USD.

Dù đã nộp đơn phá sản nhưng câu chuyện chưa thể dừng lại. Bộ ba này tiếp tục “đấu tố” lẫn nhau, đệ đơn kiện qua kiện lại để đòi những khoản nợ. Tất cả đều làm cộng đồng ngán ngẩm.

- Ngày 07/07/2023, Gemini khởi kiện DCG và Barry Silbert;

- Ngày 07/09/2023, Genesis kiện công ty mẹ DCG, đòi trả 600 triệu USD Bitcoin còn nợ;

- Ngày 19/10/2023, Chính quyền New York khởi kiện Gemini, Genesis, và DCG;

- Ngày 28/10/2023, Gemini kiện Genesis, đòi thu hồi 1,6 tỷ USD cổ phiếu GBTC;

- Ngày 22/11/2023, Genesis kiện Gemini, đòi thu hồi 689 triệu USD tiền bị rút trước khi phá sản;

- Chuỗi kiện tụng lê thê này chỉ có dấu hiệu kết thúc khi DCG đồng ý trả thêm 275 triệu USD cho Genesis để chấm dứt vụ kiện vào ngày 29/11 vừa qua.

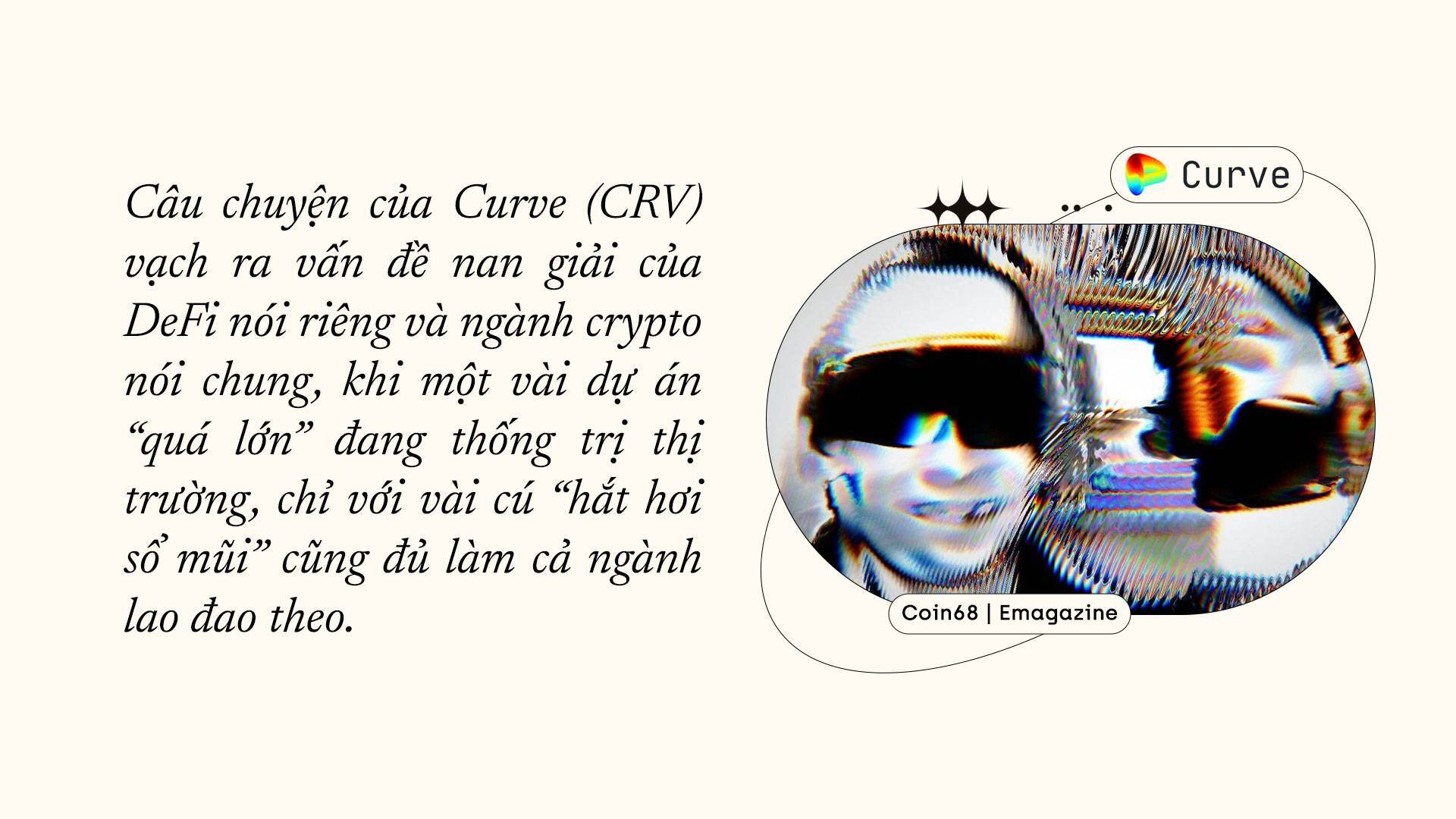

2. Nguy cơ Curve (CRV) liên đới ngành DeFi

Cuối tháng 7, các pool thanh khoản trên Curve Finance liên tục bị tấn công vì các lỗ hổng bảo mật, tin xấu phản ánh trực tiếp làm giá CRV giảm sâu. Đến một lúc nào đó, còi báo động vang lên inh ỏi khi có một khoản vay thế chấp bằng CRV sắp bị thanh lý.

Lý do là vì nhà sáng lập Curve Michael Egorov trước đó đã dùng CRV mình được phân bổ - vốn chiếm đến 47% cung lưu hành - đem thế chấp các khoản vay lớn trên những nền tảng lending DeFi như Aave, Fraxlend, Abracadabra,...

Một khi vị thế của Michael Egorov bị thanh lý, giá CRV sẽ tiếp tục giảm sâu, kéo theo Aave, Fraxlend rơi vào vòng rủi ro. CRV dump dẫn đến một loạt các pool thanh khoản khác trong ngành báo động, rồi rủi ro depeg của USDC và USDT,...

Những ngày đầu tháng 8, tình hình nghiêm trọng đến nỗi nhà sáng lập Curve phải bán CRV qua cổng OTC cho các cá voi khác để huy động tiền, cung cấp thêm tài sản thế chấp để giảm rủi ro cho các khoản vay.

Hành động đó lại tạo ra vấn đề khác chính là cuộc chiến "Curve OTC Wars" giữa các bên mua OTC nêu trên, vì số token đó không bị lock theo smart contract mà chỉ bằng thỏa thuận.

May thay, mọi chuyện đã không diễn tiến theo chiều hướng xấu nhất. Tình hình Curve dần ổn định, họ thu hồi 70% số tiền bị đánh cắp và giá CRV tăng dần trở lại.

Ngoài ra, tính đạo đức và vai trò của nhà sáng lập cũng bị đưa lên bàn cân.

3. Sự ra đời của BRC-20 và tranh cãi về vai trò của mạng lưới Bitcoin

Dẫu là blockchain ra đời đầu tiên trên thế giới, mang đến những phát kiến đột phá, Bitcoin ngày nay đã “chậm chân” hơn trong mảng DeFi và NFT khi so với những blockchain ra đời sau này như Ethereum, Solana, Near, Avalanche,…

Cộng đồng đang xem Bitcoin là vàng kỹ thuật số, là tài sản tích lũy và đầu tư nhiều hơn là một blockchain nền tảng được dùng cho các giao dịch vi mô. Nhưng có khi nào bạn tự hỏi:

Tại sao Bitcoin không có một “hệ sinh thái” như các mạng lưới khác? Không ai có ý định xây dựng dự án DeFi hay GameFi hay ra mắt bộ sưu tập NFT trên blockchain Bitcoin à?

Với ý tưởng này, một dự án NFT trên Bitcoin là Ordinals đã ra đời vào giai đoạn chuyển giao 2022-2023.

- Ordinals: là tên giao thức phép tạo ra các NFT trên mạng lưới Bitcoin và Ordinals hiện tại chỉ hoạt động trên mạng lưới Bitcoin. Nó được tạo ra bởi lập trình viên Casey Rodarmor từ cuối 2022.

- Inscription: là nội dung được khắc lên sats để tạo ra Bitcoin NFT. Bạn cũng có thể hiểu Inscription là NFT trên mạng lưới Bitcoin.

- BRC-20: là một tiêu chuẩn token trên mạng lưới Bitcoin được phát triển bởi @domodata. Xét về bản chất BRC-20 cũng đơn thuần là một Inscription trên mạng lưới Bitcoin, nhưng thay vì lưu trữ hình ảnh, video thì nó lưu trữ một đoạn nội dung ghi lại các thông tin về token và số lượng sở hữu.

Nhưng đối với các lập trình viên kỳ cựu và các “Bitcoin maxi”, những Inscription đang spam mạng lưới Bitcoin. Kể từ 2013, mạng cho phép người dùng đặt giới hạn về kích thước của dữ liệu, tuy nhiên, bằng các làm xáo trộn dữ liệu dưới dạng mã code, Inscription đã vượt qua giới hạn này.

Dưới sự dẫn đầu của nhà phát triển Bitcoin Core Luke Dash Jr., một cập nhật phần mềm mới đang được tiến hành để vá lỗ hổng này, từ đó tiến tới xóa bỏ sự tồn tại của Inscription.

Nhưng phe ủng hộ Inscription không hề nhượng bộ. Các tiếng nói phân tích rằng sẽ không thể ngăn chặn được việc thêm Inscription vào mạng lưới Bitcoin. Bởi vì chỉ miễn là được chi trả tiền, miner sẽ tiếp tục đưa các Inscription vào Bitcoin.

Adam Back, founder của Blockstream và cũng là một nhà phát triển mạng lưới Bitcoin cũng đề cập rằng:

"Bitcoin được thiết kế để chống lại sự kiểm duyệt vì vậy không ai có thể ngăn cản được việc tạo ra các Inscription trên mạng lưới."

Hơn nữa, tuy rằng Inscription spam mạng lưới nhưng đó cũng đang tạo ra thêm nguồn doanh thu cho thợ đào. Khi nguồn doanh thu tăng thêm này lớn hơn chi phí phải gánh chịu, nhiều khả năng họ vẫn sẽ tiếp tục duy trì sản phẩm Ordinals.

Qua những tranh luận này, rõ ràng có thể thấy câu trả lời đến từ giá trị mà Inscription có thể mang lại cho mạng lưới và thị trường.

Thị trường tiền mã hóa không thể thoát khỏi tầm ảnh hưởng của các yếu tố vĩ mô - vi mô trên toàn cầu. Bị ngoại lực ảnh hưởng, nhiều dự án suy thoái trầm trọng, thậm chí buộc phải dừng hoạt động và rời bỏ lĩnh vực.

4. SEC đặt dấu chấm hết cho stablecoin BUSD

Chính quyền Mỹ cho thấy thái độ "căng đét" đối với ngành crypto trong năm 2023, mở màn bằng việc ra tay đàn áp Paxos - công ty phát hành stablecoin BUSD.

Chỉ trong một ngày 13/02, buổi sáng cộng đồng lao đao vì SEC khởi kiện Paxos với cáo buộc stablecoin BUSD là chứng khoán thì đến chiều cùng ngày hoảng loạn dâng cao khi Paxos bị chính quyền New York yêu cầu ngừng phát hành BUSD mới. Đến tối khi giá BNB tụt dốc "hơi nhiều", CZ lên tiếng phủ nhận "quan hệ" với đồng Binance USD (BUSD) và cố gắng tách mình khỏi tâm bão pháp lý tại Mỹ.

Kết quả của câu chuyện này là BUSD dần rời khỏi cuộc chơi stablecoin vì không thể mint thêm đồng mới nữa. Paxos dù đảm bảo trữ lượng bảo chứng đầy đủ nhưng đứng trước áp lực từ chính quyền, nhiều sàn giao dịch, dự án, giao thức,... đều bắt đầu "bỏ rơi" BUSD và tìm kiếm các stablecoin thay thế khác.

Chính bản thân Binance dù “không nỡ” đến đâu cũng phải buộc lòng “tuyên án tử” cho đứa con này của mình. Những tháng sau này, sàn khuyến khích người dùng chuyển đổi BUSD sang các stablecoin khác, ngừng hoạt động cho vay và staking.

Đến cuối cùng, Binance chính thức gỡ bỏ stablecoin BUSD từ ngày 15/12.

Một hệ quả tích cực là các stablecoin mới sẽ có cơ hội nổi lên và chia phần miếng bánh mà BUSD để lại, góp phần đưa phân khúc này phát triển đi lên.

5. Khủng hoảng ngành ngân hàng Mỹ và khiến USDC depeg

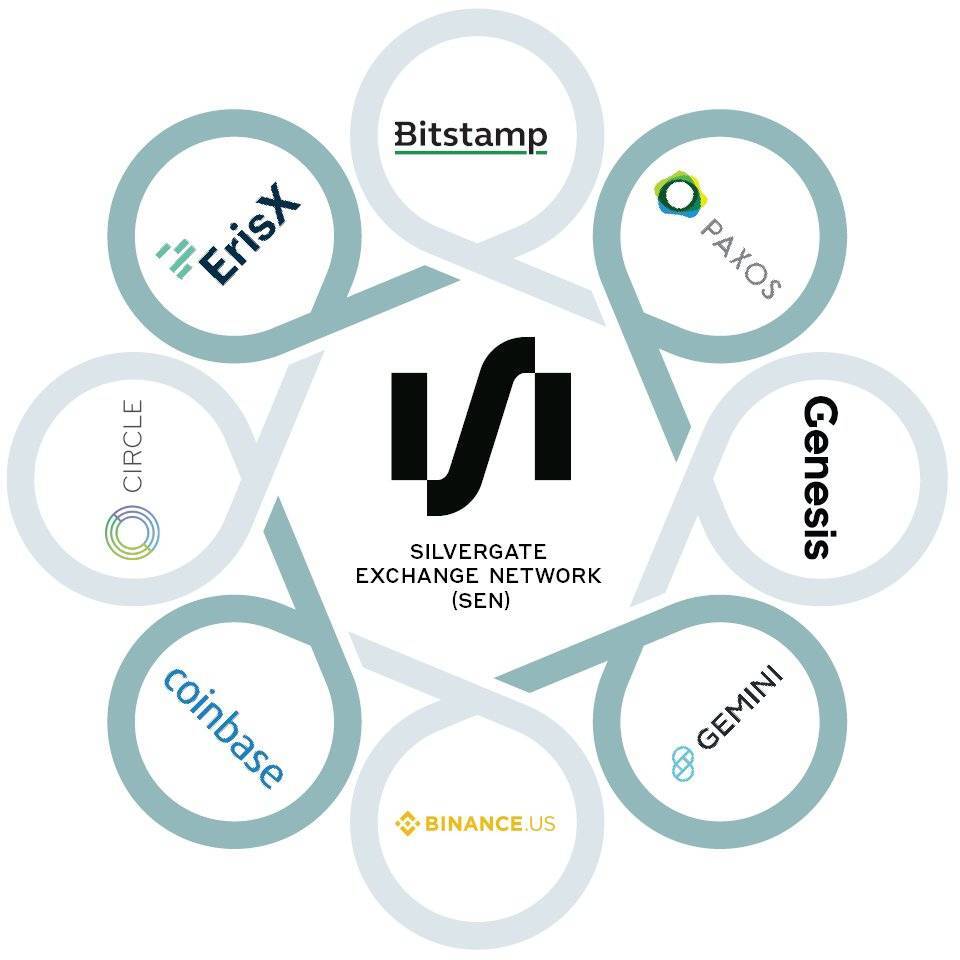

Đầu tháng 3, cuộc “khủng hoảng thanh khoản” ngành crypto rốt cuộc đã lan đến ngân hàng Silvergate Bank. Silvergate là một ngân hàng hoạt động tại Mỹ, nổi tiếng trong giới crypto vì cung cấp giải pháp ngân hàng cho các công ty tiền mã hóa thông qua mạng lưới SEN.

Các đối tác crypto từng thuộc mạng lưới SEN của Silvergate

Các đối tác crypto từng thuộc mạng lưới SEN của Silvergate

Silvergate dừng hoạt động dẫn đến các công ty trong mạng SEN đều phải thông báo ngừng cho nạp-rút với tài khoản ngân hàng.

Nhưng đó chỉ là khởi đầu cho cuộc khủng hoảng dây chuyền lan ra toàn bộ ngành ngân hàng ở Mỹ. Trong rạng sáng ngày 10/03 (giờ Việt Nam), thị trường chứng khoán Mỹ và cộng đồng crypto xôn xao trước thông tin ngân hàng Silicon Valley Bank (SVB) bị kẹt tiền.

Nỗi lo bank-run không chỉ khiến giá cổ phiếu SVB tụt dốc không phanh, mà còn gây áp lực lên các công ty crypto dự trữ tiền ở ngân hàng này.

Bị ảnh hưởng nặng nề nhất chính là công ty phát hành stablecoin Circle – đơn vị chủ quản của stablecoin lớn thứ hai thị trường tiền mã hóa là đồng USDC với vốn hóa thị trường 43,4 tỷ USD – xác nhận có lưu trữ một phần tiền mặt bảo chứng trên SVB. Con số cụ thể là 3,3 tỷ USD, chiếm 8,25% tổng tài sản dự trữ.

Dù các nhà phân tích kêu gọi rằng 8,25% chỉ là con số nhỏ và Circle hoàn toàn có thể bù đắp khoản thiếu hụt này, nhưng FUD đã lan khắp thị trường khi đó. Một số nhà đầu tư quyết định không chờ thêm và tháo chạy khỏi USDC.

Pool thanh khoản stablecoin dồi dào nhất ngành DeFi là 3pool của Curve, vốn gồm USDT, USDC và DAI, cũng bị rút tiền khi nhà đầu tư swap ồ ạt USDC sang USDT, khiến tỷ lệ USDT trong pool giảm chỉ còn 3%.

Những chuyển biến này dĩ nhiên đã đẩy giá USDC depeg nặng, đã có lúc giảm về tận 0,87 USD.

Đến ngày 13/03, thêm một ngân hàng "thân thiện crypto" là Signature Bank bị chính quyền Mỹ buộc đóng cửa, trở thành ngân hàng Mỹ thứ 3 sụp đổ chỉ trong vòng một tuần.

6. Tình hình nợ công Mỹ làm thị trường “đứng tim”

Thị trường tài chính thế giới "nín thở" chờ thông báo nợ công Mỹ khi cột mốc 01/06 ngày càng đến gần. Và tiền mã hóa cũng không nằm ngoài chuyển động chung.

Những ngày cuối tháng 5 thị trường dường như bị "bóp nghẹt", mức dao động ít ỏi, cộng đồng ngày đêm theo dõi diễn biến ở chính trường Mỹ. Tình hình càng cam go hơn khi Tổng thống Biden muốn tăng thuế crypto để ứng phó với khủng hoảng nợ công và chỉ trích "nhà đầu tư crypto" làm ảnh hưởng đến chính sách.

Đồng hồ tích tắc điểm để rồi "thở phào" nhẹ nhõm khi Nhà Trắng và Hạ viện Mỹ đạt được thỏa thuận về trần nợ, xóa tan rủi ro trước một cuộc vỡ nợ lịch sử.

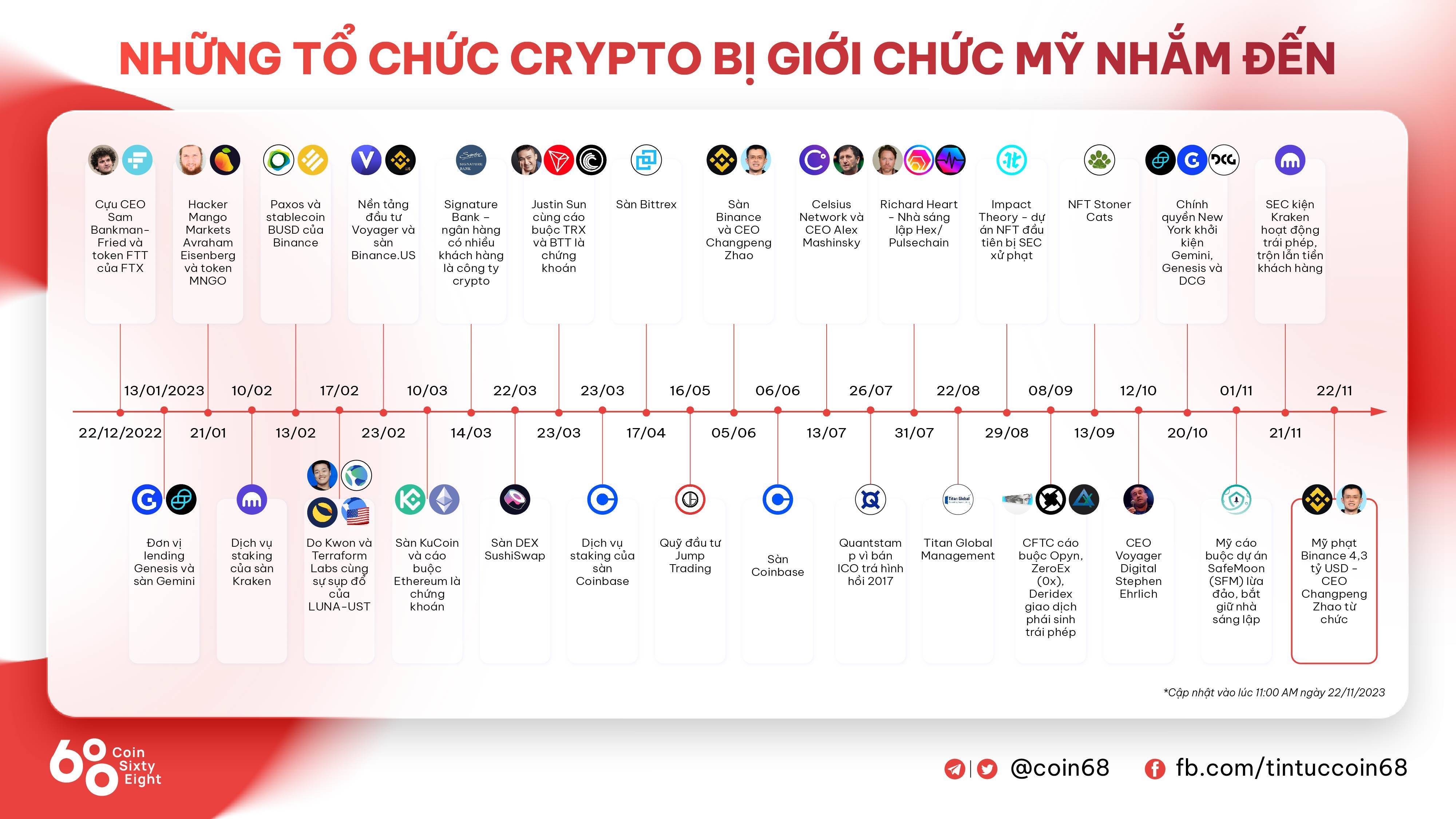

7. Pháp lý Mỹ bóp nghẹt ngành crypto

Bộ Tư pháp Mỹ, SEC cùng các cơ quan tài chính tiểu bang liên tục có những động thái pháp lý nhắm vào những cá nhân và tổ chức có liên quan đến các cú sập đổ nghiêm trọng trong thị trường tiền mã hóa năm 2022, với lập luận “chứng khoán” thường xuyên được sử dụng đến.

Những tổ chức crypto bị giới chức Mỹ nhắm đến

Những tổ chức crypto bị giới chức Mỹ nhắm đến

52 token bị SEC tuyên bố là chứng khoán

52 token bị SEC tuyên bố là chứng khoán

Sau đó là tiêu điểm 2 đơn kiện Binance và Coinbase. Cùng với đó là tuyên bố hàng loạt token là chứng khoán, đẩy giá các đồng bị "điểm mặt" giảm sâu.

Hệ quả là nhiều tổ chức crypto lần lượt rút lui khỏi xứ sở cờ hoa, kể cả những dự án vốn dĩ được ươm mầm và phát triển ở thị trường này bấy lâu. Có thể kể đến như Gemini, Coinbase, hay Crypto.com, Animoca Brands.

Nếu có ở lại thì hoặc là thu hẹp quy mô hoạt động crypto như Jane Street, Jump Crypto hay buộc phải hủy niêm yết như Robinhood.

8. Multichain dừng hoạt động vì nhà sáng lập bị bắt

Tối ngày 24/05, mạng xã hội Twitter xôn xao thông tin đội ngũ Multichain tại Trung Quốc đã bị giới chức bắt giữ. Song song đó, nhiều dấu hiện on-chain cho thấy những dịch chuyển đáng ngờ liên quan đến token MULTI.

Đến sáng 25, Multichain xác nhận một số cổng chuyển tiền cross-chain đang không hoạt động vì "lý do bất khả kháng", với thời gian khắc phục là chưa rõ.

Binance ngừng hỗ trợ một số token liên quan và mãi đến tối 31/05 đội ngũ mới tuyên bố vẫn chưa thể liên lạc với CEO. Việc này cũng là ảnh hưởng đến sàn Gate.io và một số dự án khác.

Ngày 07/07, Multichain bị rút đi lượng lớn tiền làm cộng đồng đồn đoán là giao thức bị hack. Đến ngày 11 lại tiếp tục chứng kiến dòng tiền chảy ra “bất thường" nên nghi ngờ là nội bộ rug pull.

Nhưng mọi chuyện sáng tỏ khi có thông báo vào ngày 13/07 rằng CEO dự án bị cảnh sát Trung Quốc bắt giữ. Cộng thêm việc CEO lại là người duy nhất nắm giữ khóa truy cập vào nguồn tài sản của dự án.

Cuối cùng 1 ngày sau, Multichain tuyên bố hính thức ngừng hoạt động, đặt dấu chấm hết cho dự án đình đám một thời. Các hệ sinh thái khác cũng bị liên đới ít nhiều bởi vụ việc này, nặng nhất chắc có lẽ là Fantom.

Vụ việc này một lần nữa cho thấy nguy cơ pháp lý thường trực. Chỉ qua một cú đàn áp của chính quyền mà một dự án được xem là lớn mạnh của ngành cũng phải chấp nhận “đầu hàng”.

“Pháp lý” là từ khóa xuyên suốt năm 2023. Các bản án tuyên ra đối với kẻ có tội, các đấu tranh pháp lý để đòi lại công bằng cho lĩnh vực. Cả năm 2023 đều là cuộc chiến giữa ngành crypto với các tố tụng pháp luật.

9. Do Kwon bị bắt và thụ án 4 tháng tù tại Montenegro, bị Mỹ truy tố hình sự

Do Kwon, với tư cách là CEO Terraform Labs, bị cộng đồng tiền mã hóa xem là cái tên chịu trách nhiệm trước sự sụp đổ của LUNA-UST. Mặc dù vậy, người này đã liên tiếp né các lệnh triệu tập từ chính quyền Hàn Quốc, trốn khỏi Singapore và được cho là ẩn náu tại Serbia, quốc gia có đường biên giới với Montenegro.

Rạng sáng ngày 24/03 (giờ Việt Nam), các công tố viên của Bộ Tư pháp Mỹ đã tung ra cáo trạng hình sự buộc tội Do Kwon, gồm 2 tội danh âm mưu lừa đảo, 2 tội danh lừa đảo chứng khoán, 2 tội danh gian lận chuyển tiền, lừa đảo tài sản và thao túng thị trường liên quan đến LUNA và UST. Chính quyền Hoa Kỳ muốn dẫn độ Do Kwon về Mỹ.

Do Kwon cuối cùng đã bị tòa án Montenegro tuyên 4 tháng tù vì dùng hộ chiếu giả. Đáng lẽ sau đó sẽ bị dẫn độ sang Hàn hoặc Mỹ để tiếp tục bị xét xử nhưng theo cập nhật mới nhất thì Kwon kháng cáo thành công.

10. XRP không phải là "chứng khoán"

Tối ngày 13/07, thẩm phán phán quyết hoạt động bán XRP cho các tổ chức bên thứ ba thông qua thỏa thuận trực tiếp hay OTC vẫn bị xem là chứng khoán, nhưng hoạt động bán qua sổ lệnh các sàn giao dịch trung gian thì không.

Về bản chất đã bác bỏ một phần cáo buộc của SEC rằng XRP là chứng khoán, thể hiện qua tính chất hợp đồng đầu tư theo như Phép thử Howey. Do đó, tòa gián tiếp thừa nhận XRP không có đầy đủ tính chất cấu thành một loại chứng khoán.

Dù chưa chính thức tuyên án, có thể thấy cán cân thắng lợi đã nghiêng về phía Ripple. Giá XRP khởi sắc, đẩy khối lượng giao dịch XRP tăng mạnh mẽ trên Binance.

Đồng thời tạo tiền lệ cho các đồng khác bị SEC tuyên bố là chứng khoán có cơ hội thắng kiện, nhờ đó mà giá SOL, MATIC, ADA tăng mạnh.

Kể từ sau chiến thắng này, công ty Ripple và XRP đã có sự trở lại mạnh mẽ sau nhiều năm “lận đận”. Dự án giờ đây không ngần ngại mở rộng thị trường, hợp tác phát triển với các đối tác truyền thống vì không còn bị “cái mác” “chứng khoán” cản trở nữa.

11. Grayscale khiếu nại SEC thành công

Cuối tháng 8, cộng đồng đón nhận tin tức đáng mừng là Grayscale khiếu nại SEC về đề xuất ETF Bitcoin thành công.

Đây được xem như thắng lợi đầu tiên trong công cuộc mở đường cho việc phê duyệt Bitcoin ETF, buộc SEC phải nghiêm túc xem xét các đề xuất chứ không thể lảng tránh được nữa. Bằng chứng là vào tháng 11, SEC bắt đầu đối thoại với Grayscale về đề xuất ETF Bitcoin.

12. Zhu Su bị chính quyền Singapore bắt giữ, thụ án 4 tháng

Đồng sáng lập Three Arrows Capital Zhu Su đã bị giới chức Singapore bắt giữ vào trưa ngày 29/09 khi cố gắng bỏ chạy khỏi quốc gia này.

Su sau đó bị tuyên 4 tháng tù giam vì đã không chấp hành lệnh của tòa án, không hợp tác với đơn vị phá sản của quỹ Three Arrows Capital.

Trước đó, Zhu Su và Kyle Davies đã bị giới chức Singapore cấm giao dịch và tham gia các hoạt động tài chính tại đảo quốc sư tử trong vòng 9 năm.

Tính đến cuối năm 2023 thì Zhu Su đã được ra tù và hoạt động trở lại trên mạng xã hội, nhưng có phần im ắng hơn.

13. Sam Bankman-Fried bị tuyên có tội với 7 tội danh

Phiên tòa xét xử cựu CEO FTX Sam Bankman-Fried kéo dài hơn 1 tháng đã đi đến kết quả là phán quyết tuyên bố Sam Bankman-Fried có tội đối với tất cả 7 tội danh theo như cáo trạng, gồm:

- Âm mưu gian lận tiền gửi của khách hàng;

- Gian lận tiền gửi của khách hàng;

- Âm mưu gian lận tiền của chủ nợ;

- Gian lận tiền của chủ nợ;

- Âm mưu gian lận tài sản;

- Âm mưu gian lận chứng khoán;

- Âm mưu rửa tiền.

Phiên tòa xác nhận bản án cho cựu CEO FTX sẽ được tổ chức vào ngày 28/03/2024. SBF đang đối mặt với bản án lên đến 115 năm.

Trong thời gian chờ đợi, người này đang phải trải qua cuộc sống trong tù không mấy suôn sẻ ở nhà tù MDC ở thành phố New York (Mỹ).

Dù cho mùa đông crypto kéo dài, những dự án mới đổ bộ năm 2023 là không hề ít. Có dự án gây được tiếng vang nhất định, cũng có dự án nổi tiếng khắp cộng đồng vì không ít drama,...

14. Coinbase ra mắt layer-2 Base không có token

Sau nhiều đồn đoán và bí ẩn, Coinbase cuối cùng cũng tiết lộ thông tin sản phẩm mới là Base. Đây là giải pháp Layer-2 trên Ethereum được phát triển dựa trên mã nguồn mở của OP Stack – bộ công cụ hỗ trợ phát triển superchain trước đó đã được Optimism giới thiệu.

Mạng lưới dùng ETH làm đơn vị trả phí gas cho các hoạt động trong hệ sinh thái. Coinbase cho biết không có kế hoạch phát hành token riêng cho giải pháp mới.

Trong cùng ngày ra mắt, nhiều dự án đã đồng loạt công bố hợp tác với Base. Ngoài ra, lượt mint NFT nhân cột mốc đáng chú ý trên cũng liên tục tăng đột biến.

Từ đó đến nay, Base đã trở thành một trong những Layer-2 đình đám, là bến đỗ được nhiều dự án lựa chọn.

15. friend.tech khởi đầu xu hướng điểm thưởng airdrop

Sự bùng nổ của Base phần lớn nhờ có friend.tech. Mạng xã hội Web3 này được cộng đồng crypto Twitter ủng hộ, rủ rê nhau "farm" tương tác để kiếm điểm thưởng, tích lũy airdrop.

Nhờ đó mà Base vươn lên trở thành một trong những Layer-2 hot hit nhất hiện tại, cùng với Optimism và Arbitrum níu giữ lượng người dùng ít ỏi giữa giai đoạn downtrend ảm đạm.

Mà “đặc sản” của thị trường crypto là hễ có dự án hot ở chain nào thì cũng nhanh chóng được copy sang chain khác, chẳng hạn như post.tech trên Arbitrum, Stars Arena trên Avalanche,...

Xu hướng điểm thưởng airdrop

Sự bùng nổ của friend.tech còn nhờ vào cách tính điểm thưởng point của người dùng. Nói đơn giản thì người dùng nhận được point khi tham gia hoạt động, thực hiện các nhiệm vụ trải nghiệm sản phẩm,...

Nhờ đó tạo nên lượng người dùng cho dự án vào thuở ban đầu.

Đến khi dự án chuẩn bị ra mắt token thì sẽ quy đổi số point tương ứng sang số token nhận được. Sau friend.tech, nhiều dự án khác cũng chọn cách triển khai tương tự, như Blast, MarginFi, Rainbow Wallet.

16. Arbitrum airdrop token ARB và xu hướng xây dựng Layer-2

Arbitrum đã thông báo sẽ airdrop token ARB cho người dùng ủng hộ dự án từ sớm vào ngày 23/03. Có hơn 625.000 ví được nhận thưởng airdrop, trên tổng phân bổ là 1,162 tỷ ARB, tức 11,62% tổng cung 10 tỷ ARB hiện hành. Bên cạnh đó, Arbitrum còn dành riêng 113 triệu ARB cho các dự án hoạt động trên layer-2 này để làm phần thưởng cho người dùng. Hoạt động hàng ngày của Arbitrum nhờ vậy cũng trở nên sôi động kỷ lục trước thềm trả airdrop.

Hưởng lợi trực tiếp là các dự án xoay quanh hệ sinh thái Arbitrum khi có dòng tiền và người dùng hoạt động sôi nổi. Kế tiếp là các dự án được đồn đoán là có khả năng retroactive như zkSync, StarkNet, MetaMask,... đều được chú ý đến.

Tính đến hết năm 2023, dù mới có tuổi đời gần 10 tháng, Arbitrum là cái tên Layer-2 được săn đón nhất hiện nay, phần nào cho thấy nỗ lực phát triển của đội ngũ dự án, dù là trong thời buổi downtrend ảm đạm.

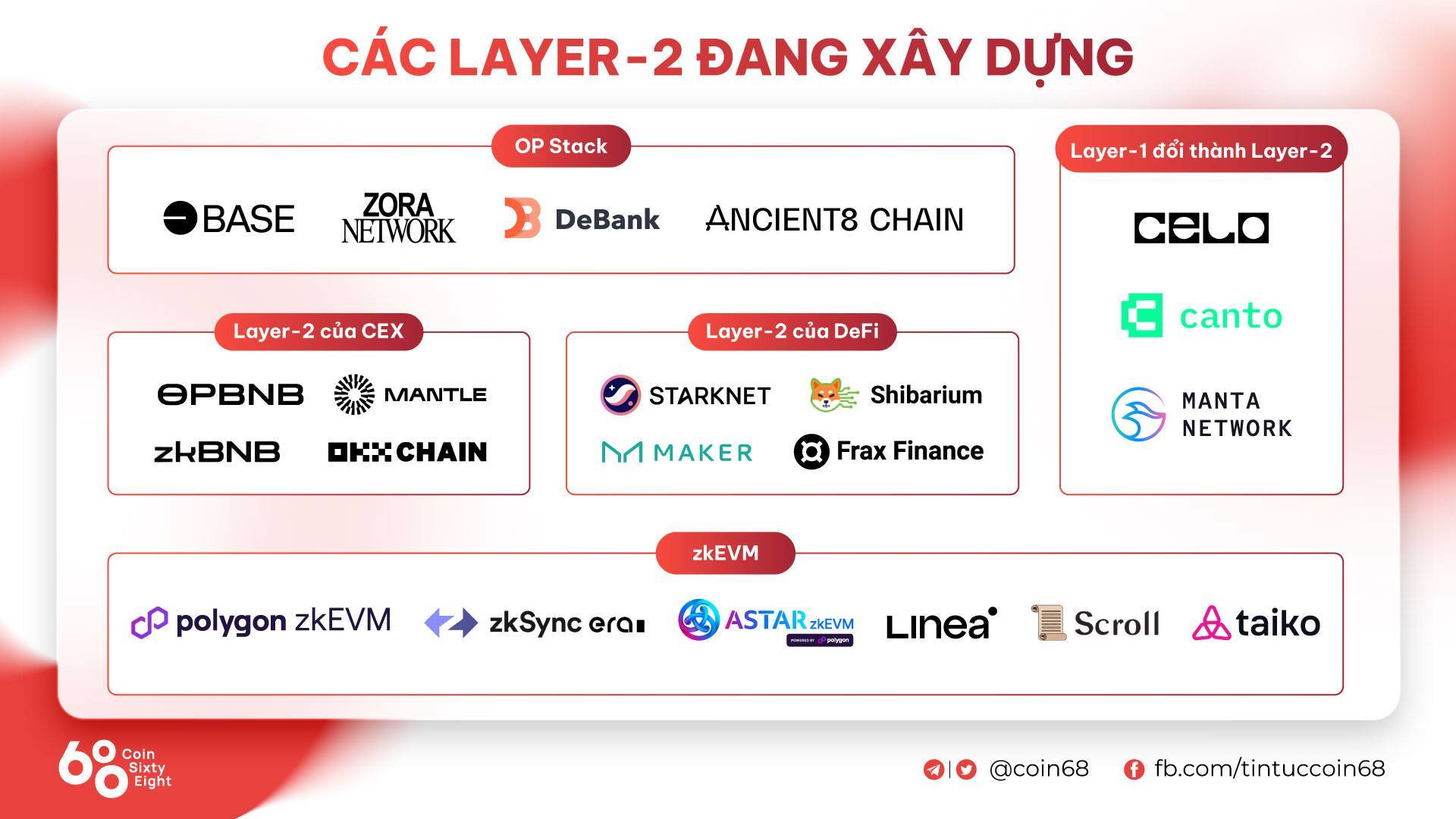

Xu hướng xây dựng Layer-2

Thực tế đã chứng minh các Layer-2 trên Ethereum đang hoạt động hiệu quả và thu hút người dùng hơn. Vì vậy, năm qua chúng ta chứng kiến xu hướng các dự án Layer-1 cũ chuyển mình sang Layer-2 như Celo, Canto, Manta,.. Hay các Layer-2 của các sàn CEX như OKX Chain, OP BNB, zkBNB,...

Các Layer-2 đang xây dựng

Các Layer-2 đang xây dựng

17. Worldcoin ra mắt token WLD, dẫn dắt xu hướng AI bùng nổ

Khi trào lưu AI càn quét thế giới thì crypto cũng không kém cạnh với các dự án blockchain + AI. Dĩ nhiên ít có dự án nào đã ra mắt sản phẩm thực, hầu hết vẫn còn “trên giấy” và chỉ dùng những buzzworld hot hit để thu hút sự FOMO của cộng đồng.

Tuy nhiên, Worldcoin, dù có không ít lùm xùm, lại là dự án có sản phẩm thực rõ ràng nhất.

Dưới sự dẫn dắt của CEO OpenAI là Sam Altman, Worldcoin đánh dấu sự ra mắt của mình bằng việc airdrop token cho người dùng đã quét mống mắt.

Nhưng giải pháp định danh bằng cách quét võng mạc này dấy lên nhiều tranh cãi trong cộng đồng, bị chỉ ra những rủi ro tiềm ẩn. CertiK cũng báo cáo lỗ hổng có thể khiến Worldcoin bị chiếm quyền kiểm soát quả cầu Orb.

Không chỉ các nhân vật đầu ngành như Vitaklik quan ngại, nhiều quốc gia trên thế giới cũng vào cuộc điều tra Worldcoin như: Anh, Pháp, Đức, Kenya, Argentina,...

18. PayPal phát hành stablecoin PYUSD

Trong bối cảnh pháp lý Mỹ vẫn quá khắc khe với tiền mã hóa, ông lớn ngành thanh toán toàn cầu là PayPal lại có một nước đi bất ngờ là ra mắt đồng stablecoin riêng mang tên PayPal USD (PYUSD).

PYUSD được PayPal phối hợp phát hành bởi Paxos, công ty stablecoin đứng sau đồng BUSD của Binance mà đã bị chính quyền Mỹ yêu cầu dừng hoạt động. Kế hoạch đã được ấp ủ từ lâu, song tưởng chừng đã bị đình chỉ sau khi Paxos gặp rắc rối với chính quyền Mỹ hồi tháng 2 năm nay.

PYUSD bảo chứng bằng đô la Mỹ, trái phiếu kho bạc Mỹ ngắn hạn và các tài sản tương đương với tiền mặt khác. Mô hình này tương tự với các stablecoin truyền thống đang phổ biến hiện nay như Tether (USDT) và USD Coin (USDC), cũng là ERC-20 trên Ethereum.

Dù bị nghi vấn về tính hữu dụng, công nghệ và phí gas, PYUSD vẫn được các ông lớn crypto săn đón, phần nào cho thấy các tổ chức truyền thống đã và đang tìm cách dấn thân vào ngành.

2023 khép lại với nhiều thăng trầm. Có người hài lòng với chiếc cúp chiến thắng, có kẻ ngậm ngùi tạm lùi vạch xuất phát.

19. Năm “đáng quên” của Binance

Binance chốt lại năm 2023 bằng số tiền nộp phạt 4,3 tỷ USD để khép lại cuộc điều tra kéo dài từ Bộ Tư pháp Hoa Kỳ, cộng với việc nhà sáng lập Changpeng Zhao buộc phải từ chức CEO.

Nhưng rắc rối pháp lý của sàn giao dịch này đã kéo dài từ cuối 2022 đến tận hôm nay, làm sàn kiệt quệ trên nhiều phương diện, và từ đó tạo ra lợi thế để các đối thủ khác tận dụng.

- Rắc rối pháp lý ở các quốc gia Anh, Pháp, Bỉ, Hà Lan,...

- Xáo trộn nội bộ với sự ra đi của các nhân sự cấp cao;

- Đánh mất thị phần vào tay OKX và Upbit, miếng bánh thị phần thu hẹp lại dù Binance vẫn đang dẫn đầu;

- Có các chiến lược giữ giá, níu chân người dùng không mấy ấn tượng, làm giảm hình ảnh “cấp cao” của thương hiệu Binance trong mắt cộng đồng. Chẳng hạn như:

- Niêm yết các stablecoin “lạ lẫm” nhằm thế chỗ cho BUSD là TUSD, First Digital USD (FDUSD), Anchored Coins EUR (AEUR),....

- Niêm yết Futures các đồng memecoin và ít nổi bật nhưng có volume cao để thu hút traffic;

- Ra mắt copy trade, ưu đãi giao dịch ở các thị trường pháp lý còn lỏng lẻo như Việt Nam,...

20. Năm đại thắng của Tether

Kỳ lạ là giữa một năm 2023 ai cũng bị dính líu đến “pháp lý” thì Tether lại có vẻ “bình an vô sự” nhất.

Năm qua từ khóa Tether xuất hiện trên mặt báo với các báo cáo tài chính “trong mơ”, những khoản lãi đậm và việc mở rộng kinh doanh.

Dưới bàn tay điều hành của tân CEO Paolo Ardoino, Tether đang định hình mình trở thành một công ty vững chãi của ngành.

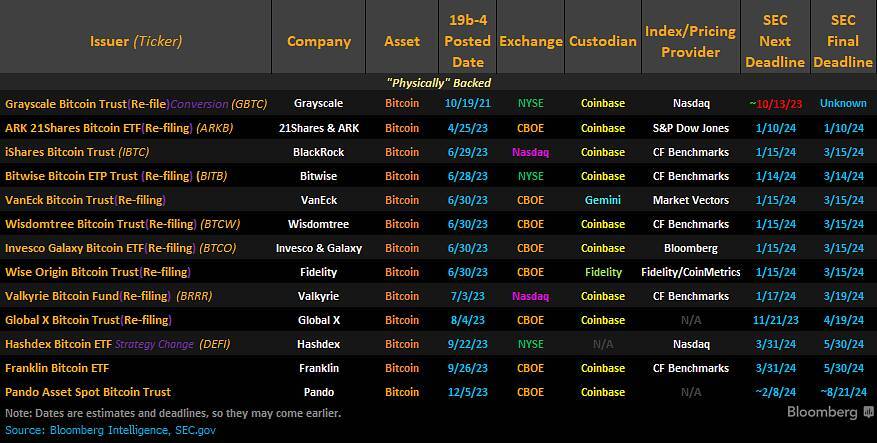

21. Năm dời-hoãn-rồi-từ-chối Bitcoin ETF của SEC

SEC là “ông kẹ” làm giật những cây nến xanh đỏ trên thị trường năm qua. Không những ra tay đàn áp toàn ngành crypto, SEC còn liên tục trì hoãn các đề xuất Bitcoin ETF của các ông lớn Phố Wall.

Nhưng vượt trên sự khắc khe đó, những định chế tài chính hàng đầu đều có dự đoán tích cực với thị trường, bằng chứng là hầu hết các tên tuổi lớn của ngành tài chính truyền thống đều đã nộp đơn xin mở Bitcoin ETF lên SEC. Chẳng hạn như VanEck, Bitwise, WisdomTree, Valkyrie, Fidelity, Invesco, ARK Invest, Global X, Hashdex, và Franklin Templeton.

Giới phân tích dự đoán khả năng xuất hiện của một spot Bitcoin ETF trong năm tới lên đến 90%, tạo tiền đề cho sự lạc quan quay trở lại thị trường.

Các đề xuất Bitcoin ETF spot đang chờ SEC duyệt. Nguồn: Bloomberg (06/12/2023)

Các đề xuất Bitcoin ETF spot đang chờ SEC duyệt. Nguồn: Bloomberg (06/12/2023)

22. Bitcoin lập đỉnh và sự chiến thắng của chiến lược DCA

Ngày 09/12/2023, Bitcoin lập đỉnh 19 tháng ở 44.200 USD, Ethereum cũng đạt mốc 2.350 USD. Kéo theo đó là toàn thị trường crypto bùng nổ.

Nhờ sự hi vọng vào Bitcoin ETF và niềm tin rằng thị trường đã đi qua thời khắc khó khăn nhất, dòng tiền và nhà đầu tư lần lượt quay trở lại, mang đến làn gió mới cho cộng đồng.

Nhìn chung tiền mã hóa đã trải qua 1 năm đúng chuẩn hết trầm mới thăng. Đầu năm 2023 vô cùng ảm đạm, không có volume và thiếu sức sóng. Cùng hàng loạt FUD, drama làm cộng đồng kiệt quệ.

Nhưng càng về cuối năm, thị trường sôi động trở lại, sentiment cũng chuyển từ bi quan sang lạc quan tích cực, trực tiếp đẩy giá tăng trưởng và tạo nên tiền đề phát triển cho năm sau.

Hơn nữa, việc BTC quay lại đường đua cũng đưa các khoản đầu tư DCA của MicroStrategy và El Salvador lãi đậm.

Nếu còn chưa quá tin vào tầm ảnh hưởng của Bitcoin ETF thì hãy nhớ lại một trong những "trò đùa cười ra nước mắt" hồi ngày 16/10/2023, khi Coincuatui "lỡ" đưa tin rằng ETF Bitcoin spot của BlackRock được phê duyệt.

Khi đó, giá BTC "dựng cột" lên tận 30.000 USD chỉ trong vòng 10 phút ngắn ngủi - cho thấy mức độ fomo của thị trường là "kinh khủng" đến mức nào.

- Xem thêm: Bitcoin "pump ảo" lên 30.000 USD vì fake news SEC thông qua đề xuất ETF Bitcoin spot của BlackRock

23. Năm "ăn nên làm ra" của hacker

Kẻ chiến thắng chung cuộc chắc hẳn là các hacker tiền số. Mùa đông crypto có khắc nghiệt đến đâu thì bọn tấn công vẫn "bỏ túi rủng rỉnh" hàng trăm triệu USD từ số tài sản đánh cắp được.

Năm trước, hacker vẫn kiếm bộn tiền nhưng năm nay tấn công hack trong thị trường đã được "nâng cấp" lên một tầm cao mới.

Hacker không chỉ tấn công dự án, mà còn nhiều lần tỏ thái độ "'ngông cuồng", thách thức lại dự án và cộng đồng. Cũng như không ít lần giễu cợt, cười đùa nạn nhân của mình.

Giải hacker "ngông" nhất năm dĩ nhiên thuộc về hacker Kyber Network, ra "yêu sách" đòi quyền kiểm soát toàn bộ dự án sau khi đã cuỗm đi 47 triệu USD qua tấn công flash loan vào ngày 23/11/2023.

Kết cục, đội ngũ Kyber Network sau khi không thể thương thuyết với hacker đã công bố kế hoạch bồi thường cho người dùng, nhưng hệ quả của vụ tấn công vẫn còn rất nặng nề.

Jane

Nguồn: Coin68