Stablecoin có lẽ là tài sản “sát với thế giới thực” nhất trong thị trường tiền mã hoá. Tuy nhiên, trong vài tháng đổ lại đây, đặc biệt là sau khi UST sụp đổ, thị trường stablecoin đang chứng kiến nhiều biến động mạnh. Hôm nay, hãy cùng điểm lại những thay đổi đáng chú ý từ các dự án stablecoin, để có thể tự đưa ra những nhận định hữu ích cho quyết định đầu tư trong thời gian tới của mình anh em nhé!

Tổng quan

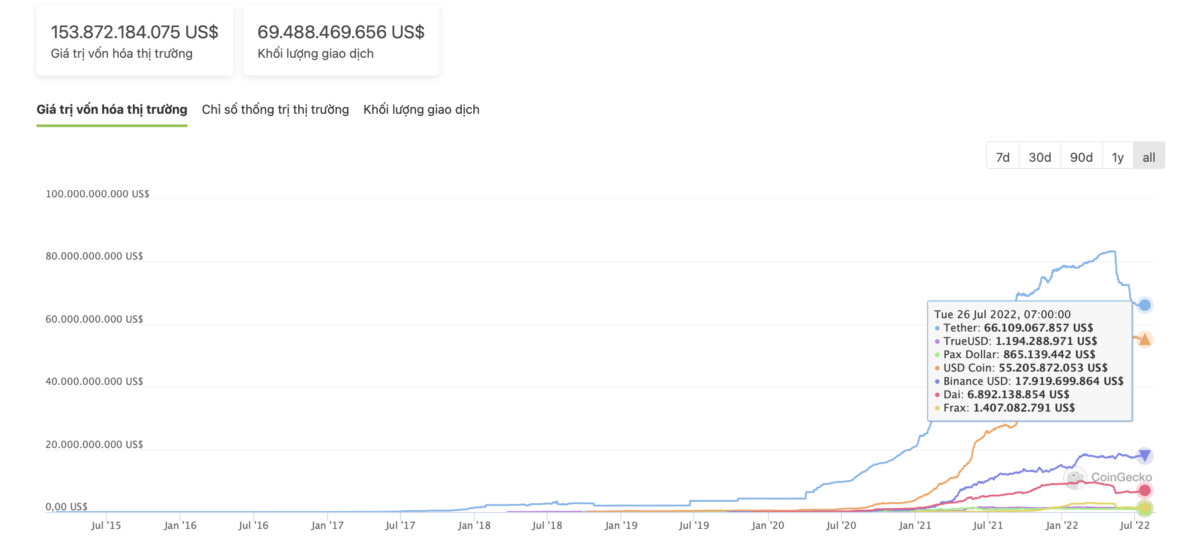

Dữ liệu từ Defi Llama cho thấy, tổng vốn hoá của stablecoin đã giảm rõ nét so với mức đỉnh cũ hồi tháng 03/022. Con số cụ thể theo chuyên trang thống kê này là từ 188 tỷ về 153 tỷ USD.

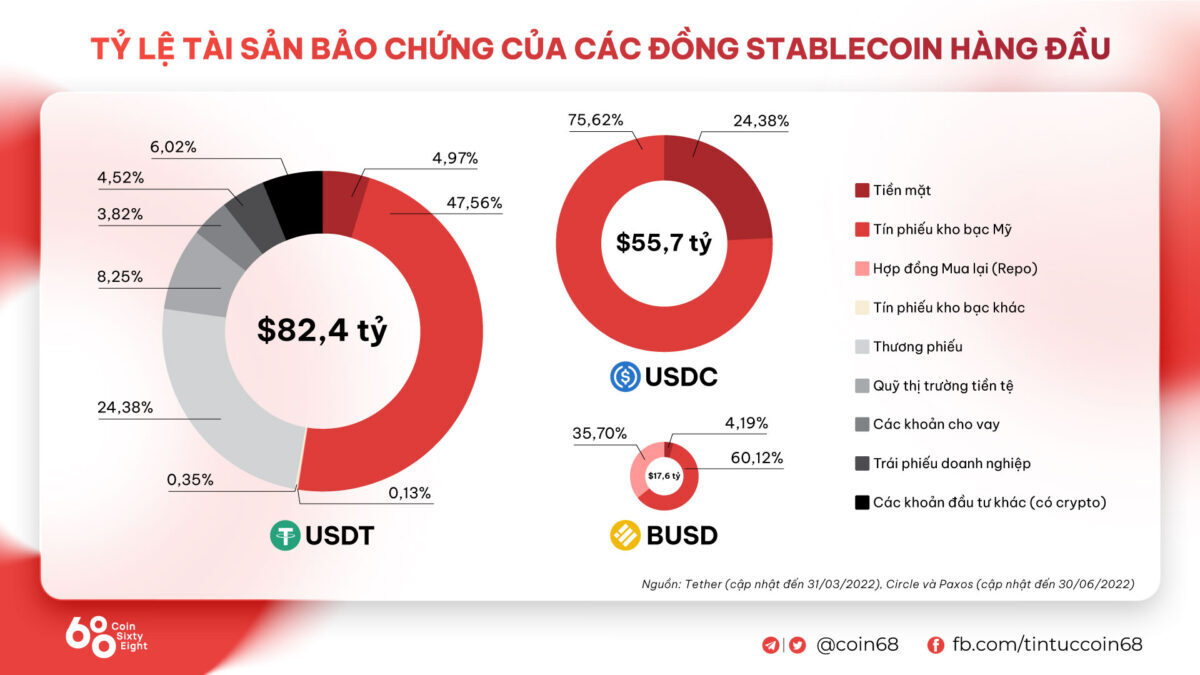

Xét riêng về từng stablecoin, Tether vẫn đang là đơn vị dẫn đầu về vốn hoá thị trường.

Tether (USDT)

Như đồ thị từ Coingecko trên đây, chúng ta dễ dàng thấy được xu hướng chung của Tether đó là đang giảm nguồn cung. Điều này là dễ hiểu khi sau nhiều cú sốc thị trường và các FUD liên tục về USDT, chúng ta liên tục thấy các size lệnh lớn redeem từ USDT, ra khỏi thị trường và về tài sản truyền thống.

Ngược lại, vốn hoá của USDC bành trướng nhanh và đang có dấu hiệu tiệm cận với con số từ phía Tether.

Cũng theo đó, vốn hoá của các stablecoin khác nhìn chung là ổn định và không thể hiện xu hướng quá rõ rệt.

Ngoài những sụt giảm về mặt vốn hoá thị trường đề cập ở trên, từ góc nhìn cá nhân của mình, một trong những thay đổi đáng chú ý của Tether chính là việc dự án này cam kết giảm tỷ lệ Commercial Paper (Thương phiếu) dần về mức 0.

> Xem thêm: Nhiều quỹ đầu tư được cho là đang short USDT, Tether giảm tỷ lệ thương phiếu nắm giữ

Với thay đổi này, rủi ro từ các khoản vay tín chấp của Thương phiếu sẽ được giảm xuống. Bên cạnh đó, Tether cũng có kế hoạch mở rộng sang thị trường đồng Bảng Anh, song với mình đây là bước đi mở rộng thị trường thông thường của dự án và tác động của nó không quá lớn.

USD Coin (USDC)

USDC là cái tên đáng chú ý nhất, và cũng là cái tên bị FUD nhiều không kém gì Tether trong thời gian qua.

Vào ngày 12/04, trong lúc UST đang làm mưa làm gió thì USDC thông báo huy động 400 triệu USD với sự góp mặt của nhiều tên tuổi nổi tiếng từ thị trường truyền thống như BlackRock hay Fidelity. Việc có liên quan đến nhiều đơn vị tài chính truyền thống cũng kéo theo nhiều FUD về tính minh bạch của USDC.

Trước nhiều thông tin xôn xao, CEO Jeremy Allaire đã lên tiếng đính chính về tài sản bảo chứng và độ an toàn của USDC.

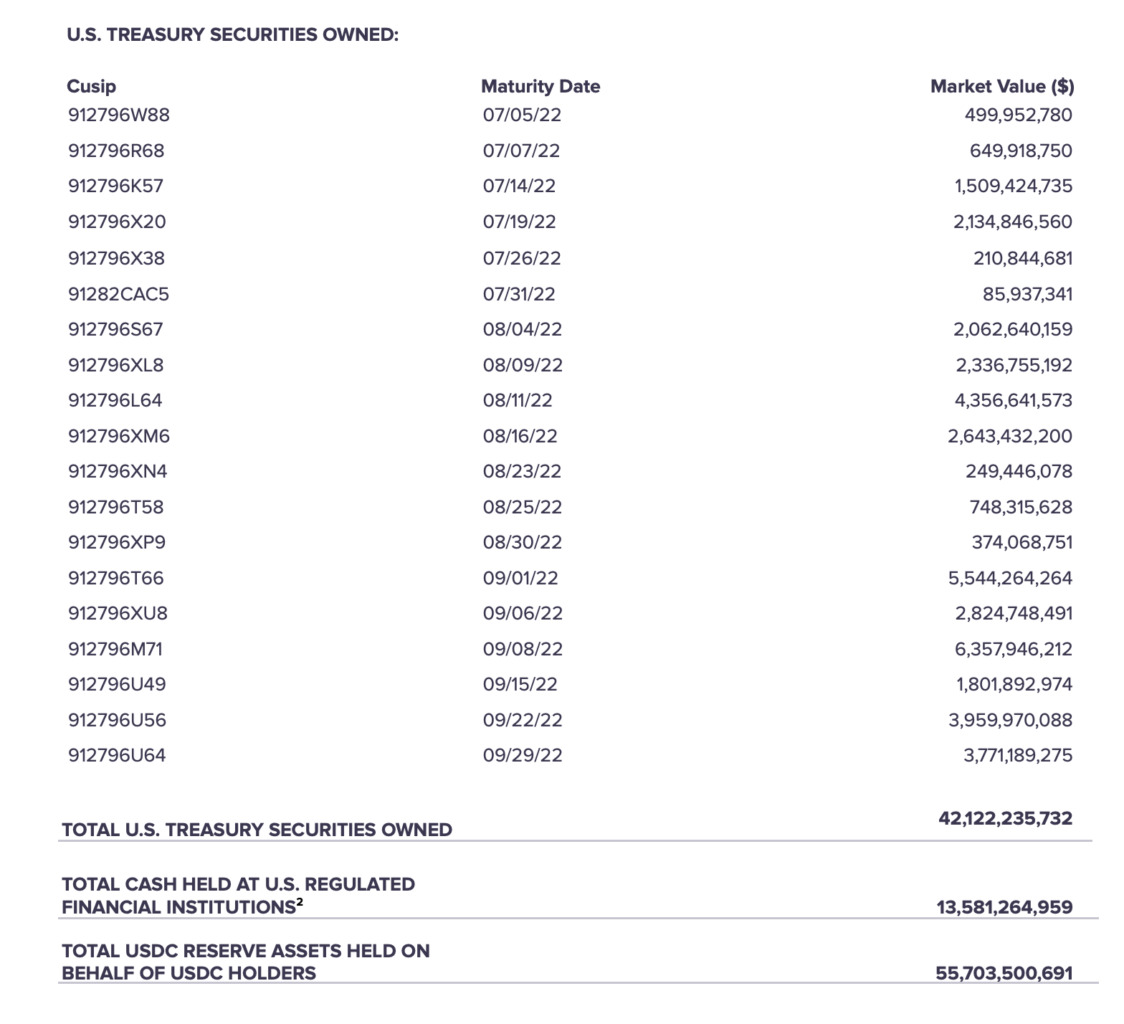

Một điều đáng chú ý là tài sản bảo chứng của USDC đang dần dịch chuyển về các trái phiếu ngắn hạn của Mỹ. Trong báo cáo mới nhất, có thể thấy trái phiếu có kì hạn xa nhất của Circle cũng chỉ là tháng 09/2022. Điều này sẽ giúp Circle giảm thiểu được những rủi ro không đáng có về mặt thanh khoản cho USDC.

Giống với Tether, Circle cũng có xu hướng phát triển sang các loại tiền pháp định khác, điển hình như đồng EUR của Châu Âu.

Một đồng stablecoin được bảo chứng bằng tài sản thế giới thực khác là BUSD, nhưng vì đồng tiền của Binance này không có quá nhiều cập nhật, nên mình sẽ tạm lướt qua. Anh em nào quan tâm về tài sản bảo chứng của các stablecoin dạng này thì có thể xem qua ở hình tổng hợp dưới đây nhé!

Dai (DAI)

Vì bản chất là một stablecoin dựa vào lượng tài sản thế chấp đảm bảo, DAI gặp nhiều tổn thất về mặt nguồn cung khi thị trường lao dốc. Tuy nhiên, với sự hồi phục của ETH mới đây, vốn hoá của DAI đã quay trở lại vùng 6,8 – 7 tỷ USD.

Một điểm đáng chú ý là DAI đang muốn triển khai nhiều hoạt động liên quan đến tài sản thế giới thực (RWA). Động thái này là vì MakerDAO hao hụt một lượng doanh thu vì DAI bị giảm cung, nên tổ chức DAO này muốn tìm thêm các nguồn doanh thu khác.

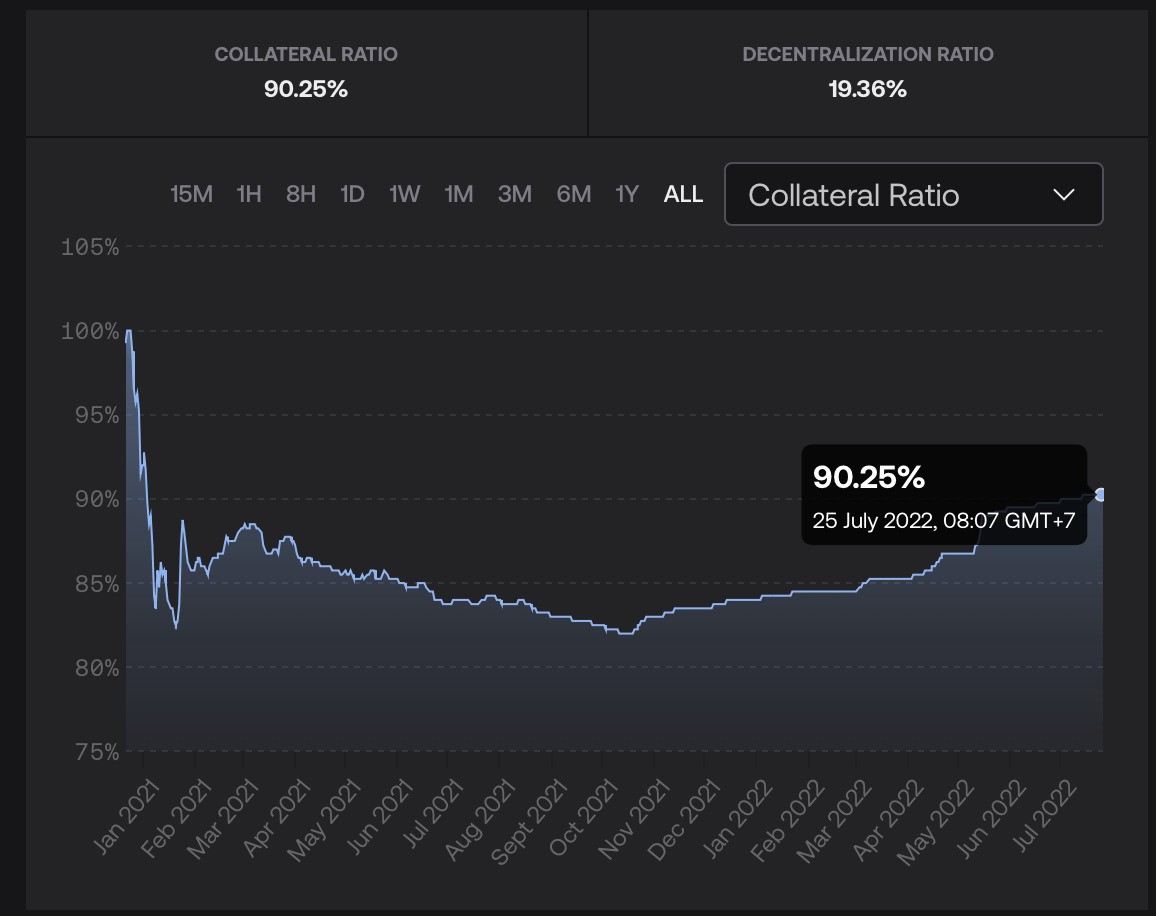

Frax (FRAX)

Frax chịu nhiều chỉ trích khi để tỷ trọng Collateral Ratio (CR) tăng cao (~90%). Điều này đồng nghĩa 1 FRAX bảo chứng bằng 0,9 USDC và phần còn lại là token quản trị FXS. Xu hướng này gia tăng sẽ khiến FRAX vướng nhiều tranh cãi vì bị phụ thuộc lớn vào USDC, song song đó là những giới hạn về mặt ứng dụng cho token gốc là FXS.

Điểm tích cực gần đây của Frax đó là đề xuất triển khai FraxBP (Frax Base Pool) gồm 2 token là FRAX-USDC. Với việc phát triển pool xung quanh FraxBP, Frax kì vọng sẽ hồi sinh lại được mục đích của 4Pool trước đó (thứ bị chết ỉu sau thảm hoạ UST).

USN

USN là stablecoin thuật toán với cơ chế khá giống với UST, nhưng vẫn có một vài điểm thay đổi trong kỹ thuật. Để tìm hiểu thêm về những sự khác biệt thì anh em có thể tìm đọc trong bài viết dưới đây:

> Xem thêm: Stablecoin USN là gì? Liệu đây là đòn bẩy hữu hiệu cho hệ sinh thái Near?

Tuy nhiên, một tháng đổ lại đây chứng kiến nhiều thông tin không mấy tích cực cho USN.

Đầu tiên là việc stablecoin này ngưng tinh năng mint-redeem giữa USN và NEAR. Ý nghĩa của bước đi này có thể là để giảm ảnh hưởng ngược từ USN lên NEAR theo cách mà UST đã làm với LUNA. Tuy nhiên, việc tạm ngưng tính năng này cũng đồng nghĩa với việc USN sẽ bị bóp cung và giới hạn tiềm tăng mở rộng trong thời gian sắp tới.

Trong thời gian tạm ngưng tính năng trên, USN còn phát hiện ra một lỗ hổng trong contract, khiến tổng cung stablecoin tăng khác thường. Sau đó, lỗ hổng này đã được phát hiện và nhanh chóng được đội ngũ xử lý.

Tuy nhiên, tính đến tháng 10/2022, rất đáng tiếc cho stablecoin này khi mà đội ngũ USN thông báo chính thức ngưng hoạt động dự án.

Các dự án được kì vọng sẽ sớm ra mắt

GHO

GHO có lẽ là từ khoá gây chú ý nhất trong thời gian gần đây, đặc biệt là với mảng thị trường stablecoin. Đây là stablecoin được bảo chứng bởi tài sản tiền mã hoá, được hiểu nôm na là giống với DAI. Tuy nhiên, tính đến thời điêm bài viết, đây mới chỉ là đề xuất ban đầu từ phía Aave – lending đứng sau dự định phát triển GHO.

>> Xem thêm: Stablecoin GHO – “Nước đi để tồn tại” của Aave trong thời kỳ suy thoái?

Lí giải cho hướng đi này, cá nhân mình cho rằng đây là một nguồn doanh thu mới cho Aave, khi toàn bộ phí thu được từ việc vay stablecoin này sẽ chuyển thằng vào ngân quỹ của DAO. Ngoài ra, việc người giữ stkAave có quyền tham gia biểu quyết để điều chính các thông số của GHO sẽ là một use case mới cho đồng token quản trị Aave.

Curve

Curve Finance (sàn DEX stableswap hàng đầu trên Ethereum) là cái tên tiếp theo công bố tham vọng triển khai stablecoin. Hiện thì dự án này chưa để lộ quá nhiều thông tin, song mô hình chung thì đây sẽ là một đồng over-collateralized stablecoin giống với DAI.

> Xem thêm: Curve Finance (CRV) sắp sửa phát hành stablecoin?

Những cái tên khác

Ngoài ra, một dự án đáng chú ý khác là Coin98 (C98) cũng úp mở về ý định làm stablecoin phục vụ chức năng luân chuyển giá trị cross-chain.

Song song đó, dù là một hệ sinh thái ít hoạt động nhưng Cardano cũng đần đưa ra kế hoạch triển khai stablecoin thuật toán Djed.

Cuối cùng, đó là phiên bản fUSD v2 do đội ngũ Fantom phát triển. Phiên bản v1 của fUSD trước đó từng gặp nhiều trục trặc khiến giá có lúc giảm sâu về vùng 0,6 USD. Tuy nhiên, với sự trở lại của bố già Andre Cronje, đề cử này cũng là một trong những cái tên cần chú ý trong thời gian sắp tới.

Một vài gạch đầu dòng

Từ những tổng hợp trên, cá nhân mình có rút ra một vài nhận định. Lưu ý, đây là những góc nhìn cá nhân mình và không được xem là lời khuyên đầu tư anh em nhé!

Điểm đầu tiên cá nhân mình nhận thấy, đó là các dự án stablecoin truyền thống ưu tiên sự an toàn trong thời điểm hiện tại, với việc củng cố lại cơ cấu tài sản thế chấp. Ngược lại, về các dạng stablecoin mới hơn, có lẽ vì tinh thần “startup đổi mới” nên họ phần nào liều lĩnh, táo bạo hơn trong thời gian này, với nhiều cải tiến để có doanh thu duy trì qua mùa downtrend.

Điểm tiếp theo dễ nhận thấy, đó là phần lớn các dự án (kể cả từ hệ sinh thái Layer-1 đến các dự án lending, DEX) đều muốn xây dựng một stablecoin riêng cho mình. Giống với tiêu đề bài viết, mình tin rằng nếu một dự án xây dựng công cụ stablecoin này đủ mạnh, nó có thể trở thành “con hào kinh tế” để bảo vệ dòng tiền lẫn giá trị không bị chảy khỏi dự án. Tuy nhiên, đặc điểm chung của các stablecoin dạng này sẽ giống với công cụ đòn bẩy cho hệ sinh thái, đồng thời hút tiền về cho token quản trị nhiều hơn, thay vì được xem xét như một công cụ để tạm trú ẩn khi thị trường biến động.

Do đó, thị trường đi xuống hiện tại không phải là đất diễn cho các stablecoin thế chấp và càng không phải là đất cho các stablecoin thuật toán. Với các anh em muốn bảo toàn vốn, có thể cân nhắc chọn lưu trữ và gửi lãi với các stablecoin truyền thống.

Một gạch đầu dòng tiếp theo đó là tỷ lệ danh mục giữa stablecoin và crypto. Theo mình, nên duy trì tỷ lệ stablecoin từ 30 -> 70% (tuỳ thuộc vào góc nhìn của mỗi cá nhân). Điều này vừa giúp anh em giảm thiểu rủi ro biến động từ phần crypto, vừa giúp chúng ta không mất cơ hội trong mùa uptrend tiếp theo, đồng thời cũng là cách để phòng hộ cho vấn đề lạm phát cao ở thời điểm hiện tại.

Cuối cùng, như mình có chia sẻ trong podcast DeFi Discussion, vì giai đoạn này thị trường biến động, nhu cầu trữ stablecoin sẽ cao lên, cho nên anh em nên cân nhắc đa dạng danh mục stablecoin, không những từ loại tiền, nền tảng gửi tiền, mà còn cho đến cả blockchain. Điều này sẽ nhằm giảm thiểu rủi ro rất nhiều so với chiến lược tập trung vào 1 đồng hoặc 1 nền tảng nhất định.

Trên đây là những tổng hợp của cá nhân mình, mong là nó hữu ích cho anh em. Và quan trọng hơn, mình hi vọng bài viết sẽ giúp anh em có những góc nhìn phù hợp cho cá nhân mình để tồn tại qua đoạn cua “khó chịu” này của thị trường!

Lưu ý: Tất cả nội dung trên đây là góc nhìn cá nhân, mang tính chất thông tin và KHÔNG được xem là lời khuyên đầu tư!

Coincuatui tổng hợp

Có thể bạn quan tâm:

- DeFi Discussion ep.55: Chuyện trò về Scaling Wars – Ai là người có lợi?

- Audius bị tấn công quản trị, toàn bộ token “tẩu tán” chỉ trong 1 giao dịch

Nguồn: Coin68